相続した不動産の売却で「譲渡所得」が出た場合は、所得税・住民税(譲渡所得税)が課されます。譲渡所得は簡単にいえば売却益を指しますが、購入時の金額と売却金額の差額ではありません。こちらでは、譲渡所得の計算方法や税率とともに、相続した不動産の売却で利用できる控除特例を紹介します。

MOKUJI

譲渡所得税が課されるのは、以下の算式で譲渡所得がプラスになった場合に限られます。

譲渡所得=売却金額 − 取得費 − 譲渡費用

取得費とは、不動産の購入時にかかった費用です。購入代金に加え、購入時に支払った手数料やリフォーム費用なども取得費に含まれます。

建物については、減価償却相当額を差し引きます。減価償却とは、経年によって減価していく価値を経費として計上する会計処理。自己居住用の不動産の減価償却費は、以下の算式で計算します。

減価償却費=建物の取得価額 ×0.9 × 償却率 × 経過年数(所有期間)

| 建物の構造 | 償却率 |

|---|---|

| 木造 | 0.031 |

| 鉄骨鉄筋コンクリート造 鉄筋コンクリート造 | 0.015 |

| 軽量鉄骨造 骨格材が4mm超 | 0.020 |

| 軽量鉄骨造 骨格材が3mm超4mm以下 | 0.025 |

| 軽量鉄骨造 骨格材が3mm以下 | 0.036 |

購入時の売買契約書を紛失するなどして取得費用がわからない場合は、売却金額の5%を取得費として計上します。たとえば、3,000万円で売却した不動産なら5%にあたる150万円が取得費用となります。多くの場合、本来の取得費用より低くなり、結果として譲渡所得が増えてしまうため、譲渡所得税を抑えるにはできる限り購入費用がわかる書類を見つけ出すことが大切です。

譲渡費用は、不動産の売却のためにかかった費用です。具体的には、仲介手数料や測量費、印紙税などを指します。

譲渡所得にかかる税率は、売却した不動産を所有していた期間によって次のように異なります。

| 所得税率 | 住民税率 | |

|---|---|---|

| 短期譲渡所得 所有期間5年以下 | 30.63% | 9% |

| 長期譲渡所得 所有期間5年超 | 15.315% | 5% |

なお、ここでいう所有期間とは、不動産を売却した年の1月1日時点の所有期間を指します。所有期間は、被相続人の所有期間を引き継ぎます。

相続した不動産の売却で譲渡所得が出ても、次のような特例が適用できれば控除が可能です。とくに相続空き家の3,000万円特別控除は控除額が大きい一方、適用要件が煩雑なためよく確認しておきましょう。

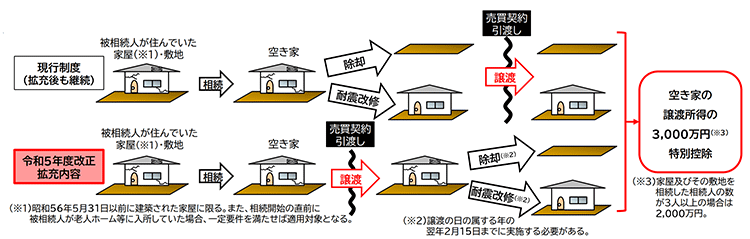

一定の要件を満たした相続不動産の売却で出た譲渡所得は、最大3,000万円が控除されます。少々適用要件が複雑なため、以下よりわかりやすく解説します。

まずは特例の対象となる家屋および敷地の条件を見ていきましょう。

【特例の対象となる家屋・敷地の条件】

同特例は、旧耐震基準で建築された家屋、あるいはその家屋が解体された敷地の売却のみ適用となります。「区分所有建物登記がされている建物」というのはマンションのような集合住宅を指すため、対象は基本的に一戸建てということになります。

また、要介護認定を受けて高齢者施設に入所するなど、特定事由により相続の開始の直前において被相続人の居住の用に供されていなかった場合で、一定の要件を満たすときも、3つ目の条件を満たすとされています。

続いて、特例を受けるための条件のうち主要なものを見ていきます。

【特例を受けるための主な条件】

1.すべての状況に共通する条件

2.家屋を売却する場合

3.家屋を取り壊して敷地を売却する場合

4.耐震性の向上や取り壊しをしないで売却する場合

「2」「3」にあるように、同特例の適用を受けるには現行の耐震基準を満たす改修をするか家屋を解体する必要があります。「4」については、令和5年度税制改正で拡充された条件です。

売主が耐震改修や解体をしなかった場合も、買主が翌年の2月15日までに耐震改修や解体(除去)をすれば、要件を満たします。

適用条件などの詳細および最新の情報は、国税庁のサイトをご確認ください。

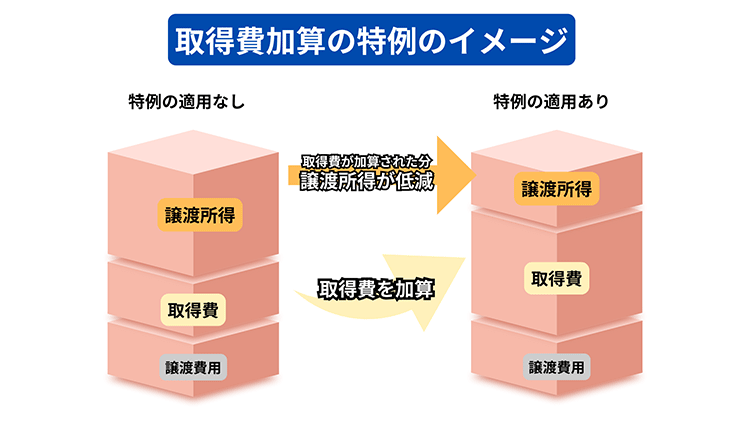

取得費加算の特例とは、納税した相続税のうち一定額を取得費に加算することで、譲渡所得を引き下げる効果のある特例です。

【適用要件】

適用条件などの詳細および最新の情報は、国税庁のサイトをご確認ください。

相続した不動産の売却には、法律や税制面の不安・疑問がつきものです。弊社は、税理士や弁護士と連携したうえで、不動産売却前後の悩みや問題、課題の解決もサポートさせていただきます。お気軽にご相談ください。

ご来店予約やメールでのお問い合わせもこちらから

不動産査定AIが即査定額をお答えします